新春特集=2023年のエチレン展望

2022年はナフサクラッカーを操業する石化メーカーにとっては受難の年となった。最大の需要地でもある中国ではここ数年来、石油精製およびエチレン設備を備えた大規模なコンプレックスが相次いで稼働を開始。2022年には代表的な石油化学製品であるエチレンおよび誘導品の需給は大きく緩和、アジアのエチレン設備は稼働調整が常態となった。ここでは2022年におきた変化を振り返り、2023年に予想される動きを解説する。

1.世界の工場として君臨する中国の野心

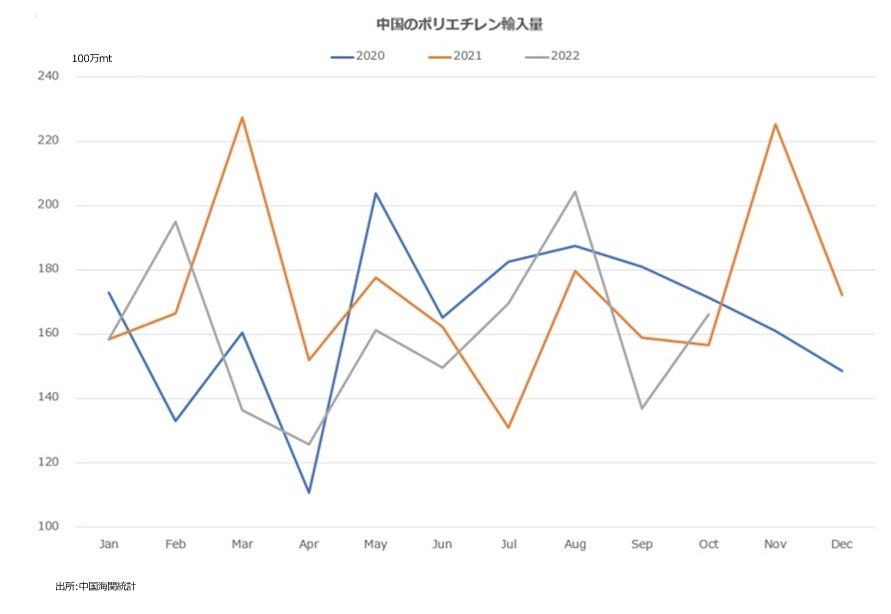

中国は世界の工場として成長を続ける一方で、原材料となる石油化学製品を輸入に依存してきた。しかし、国営企業、民営企業ともに原材料の内製化を実現するために、石油化学産業への投資を活発化している。例えばエチレンの代表的な誘導品である低密度ポリエチレン(HSコード=39011000)の輸入数量は数年来、減少傾向にある(グラフ1 中国の輸入推移)。2022年1~10月の輸入総量は前年同期比2.9%減にとどまっているが、2020年比では実に10.2%減少した。中国では今後も新規の石油化学設備の立ち上げを控えており、2023年も主要な石油化学製品の輸入量の減少傾向は続く見通し。

2.苦悩するアジアの石油化学メーカー

アジア各国の石油化学メーカーは、中国の輸入量減少に加え、2022年は1年を通じてエネルギー価格の高止まりによるコスト上昇、さらには高インフレ率による消費低迷に苦しめられてきた。これらの要因による供給過剰に対応、さらなる採算悪化を阻止するため、アジアの石油化学メーカーはエチレンおよびその誘導品の大幅な減産を実施している。実際に複数の石化メーカーがナフサクラッカーの予定外の停止を実施し、需給調整を図っている。以下は022年末時点の主な停止中のエチレン設備一覧。

とくに韓国の石油化学メーカーは内需に比べ、大規模な石油化学設備を構え、規模による競争力強化、輸出主導による生産体制を構築してきた。しかし、内外の需要低迷を受け、2022年は定修時を除き、石化メーカー各社はナフサクラッカーの稼働調整を続けてきた。2023年もこうした傾向は続く見通しだ。例えば、LG化学は12月からデサンにあるエチレン設備の一部(年産23万トン相当)を来年4月のヨウスでの定修まで停止するとの情報がある。これ以外にも複数のメーカーが系列の計画停止を含む大規模な生産調整を検討しているとの噂も飛び交う。積極的な生産調整による在庫圧縮を行い、損失を回避する傾向は2023年も続くとみられる。

3.需給動向のカギを握る米国、中東勢の動向

アジアは原油由来のナフサを原料としたエチレン設備が大半を占めるが、米国および中東は天然ガス由来のエタンやプロパンを原料とするエチレン設備が多い。いずれも原油や天然ガスから副生するため、ナフサに比べ低コストとされている。

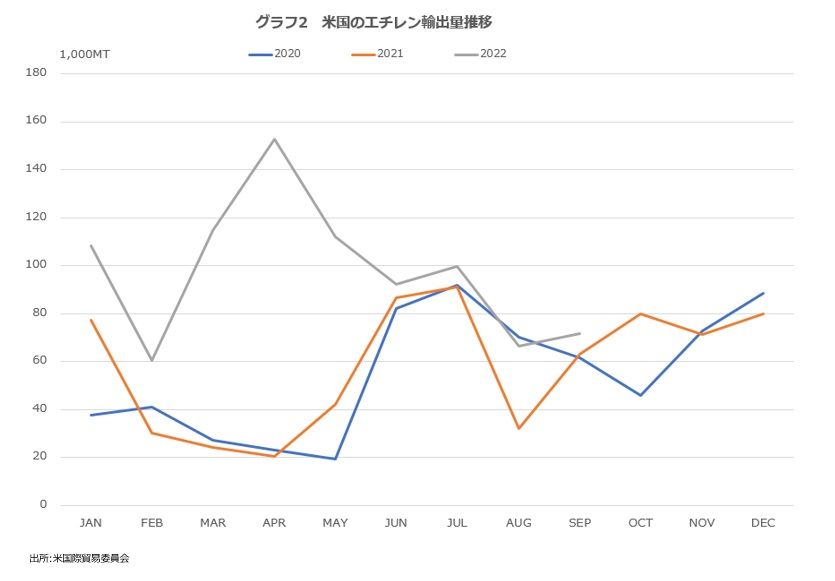

例えば中東では2022年に、アラブ首長国連邦(UAE)のアブダビ国営石油会社(ADNOC)からのエチレン輸出量が急増した。産油量や産ガス量が高水準で推移する一方、ポリエチレンの需要や採算が低迷したため、エチレンでの販売量を増やしたとみられている。米国についても新規エタンクラッカーの立ち上げが相次ぐとともに、エンタープライズが輸出ターミナルの能力増強を発表するなど、輸出意欲は高いままだ。以下は米国のエチレン輸出量推移。

2022年は統計が発表されている9月までに前年比で88%増と輸出量は倍近く増加。リムの調べでは10月には10隻が傭船され11万2,000トンが積み込まれた。欧州需要が急減したため、これらはアジア市場に仕向けられたとみられる。2023年1月以降の米国からアジア向けの傭船もすでに成約されており、今後エチレンの需給を占ううえで、コスト競争力を持つこれらの地域からの輸出量の推移は引き続き注視する必要がある。